ここ1年ほど、ユーロ、アジアの通貨がどんどん高くなり、海外旅行も大変になってきた。

一方、円安と財政再建にたいする好感から、今年度になって世界中のお金で日本株を買う動きがでてきた。東京証券取引所によると、海外投資家による日本株の買い越し額は2007年1─5月累計で5兆2969億円と、既に2006年1年間の5兆6100億円に迫る勢いだそうだ。

東証の投資主体別売買動向

それなのに、円は安いままであり、株価も上海や欧州市場などと比べて大幅に出遅れたままである。

何故でしょうか?

最近の日経新聞では、その原因は「日本の個人が、外債やグローバルな投資信託などを買うようになったため」などと書いていた。たしかに、上の図のように、外人の買い越しと個人の売り越しが相殺している。外人が大漁に買って、日本の信託や個人が売る構図が続いている。いつ頃、日本人が日本株を買うようになるのでしょうか。

個人の海外指向だけでこの1年の変化が説明できるか?。納得がいかないので、いろいろ調べてみた。

経済記事や物知り人気ブログの意見:円安の原因は諸説あり

総合的に列挙してみる

1.日本人家計部門の外貨運用(外債、投資信託)の増加

2.日本が低金利なので、利上げして好景気の外国に資金が流れる :上記と併せて

3.海外勢による円キャリー取引:低金利の円を調達し、海外の高利の株式や不動産に投資して高収益を上げる

4.日本の株式市場の弱さ(商品メニューの少なさや閉鎖性なども含む)

5.相対的な日本経済の弱さ :少子化や生産性の伸びなやみ

6.円安によるデフレ脱却がまだ浸透しきっていない :(諸外国はインフレ)

7.国債残高の累増の影響による

面白いが説得力の無いとしては

8.政治が悪い:安倍政権の経済政策がなんら効果を上げていない

9.日本の低賃金と消費不振

その他、日銀の低金利政策など 諸説もろもろである。

日経のみならず、週刊東洋経済2月10日号が「危険な資産運用〜円安(日本売り)の原因はあなたの投信だ」という特集があったが、まずこれは本当か?

原因探求 その1:家計部門の円売り・外貨買い 日本の家計部門の円売り・外貨買いも原因のひとつであろうが、それ程のマグニチュードは無いと考えられる。

たしかに外貨運用は、急増しているが、家計の対外資産残高は高々35兆円程度であり、年間5兆円程度の純増にすぎない 。海外投資家による日本株の買い越し額の最近5か月分と同程度である。

では、何が原因か。

原因探求 その2:国や自治体の債権の海外向け販売

これは、2006年末までの1年間に公的部門の外債の負債残高の純増加が9兆円(長期・短期併せて)もあったことから、大きく影響している 。新聞などがあまり報道していないのを見ると勉強不足であろう。

原因探求 その3:企業等の資金調達の国際化

日本の企業は、アジアの好景気に併せて、外貨で資金調達するようになるとともに、運用も国際化してきた。この額は、定かではないが家計部門を上回っているのではなかろうか

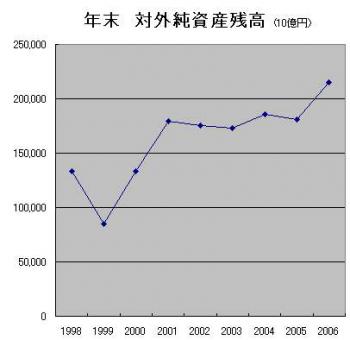

原因探求 その4:対外純資産残高の増加

2006年末の対外純資産残高は、220兆円であり、1年前とくらべて40兆円程増加している。その原因は、複数の理由による。

重要なことは、外貨で資産を持ち分散投資するような金融のグローバル化が起きていることであり、2005年末まで対外純資産が180兆円以下で停滞気味だった状況に変化が発生したことであろう。

海外に債権や株式購入などで流出した投資の内訳を、以下に示す。

対外証券投資の純増:2006年末までの1年間

もちろん、原因1から3が複合して、外貨建てを増やすことで、円安傾向がでている。外資による円キャリー取引や日本株の外人買いも急増しているが、それを上回る資本の移動があったことが重要であろう。

さらに重要なことは、日本が過去において円安に動こうとする調整過程を押しとどめて円高を維持したことである。このために、円でみれば安い海外の商品が国内に氾濫し、国内企業が競争に負けるとともに、デフレ(輸入デフレ)を呼び込んでしまったことである。この観点でみれば、現在の円安はまだ十分ではなく、景気と雇用の回復のためには、もう少し円安の方が、適正水準ということになろう。円安+リフレを選択すべきだったのに、円高+デフレのまま推移しているとも考えられる。(購買力比較から)

株価についても、円安+国内株高にするべきだったのに、円高+国内株安 となってしまった。同じ実力をもつ自動車会社が米国と日本にある場合、両者の株価はドルベースで同一でしょう。日本の会社は、円高のため株安のままになっている。(株価裁定の理論より)株価が円ベースで上昇せずに、為替が高止まりしている状況と考えられる。

このように考えると、新聞や経済ブログなどの記事が、嘘ではないが一面的であり、重要な事実を書き落としてしまうことが良くわかっていただけると思う。

最後に、結局 上記の要因ならば、近い将来には解消し、いずれ適正な円の水準にもどるとともに、株価も動き出すであろう。

さらに、国債など公的債務残高は、郵貯と簡保の運用先を国債に偏らせてしまう傾向を助長している 。(民営化にもかかわらず)

長期金利や為替にも大きな影響をあたえている。

2007度予算案が3月26日参議院によって可決成立、国会による予算の承認が完了した。規模は82.9兆円で、前年度予算を4.0%上回る。新規国債発行高は25.4兆円、前年度より4.5兆円減となっている。一方、借入金が増える。徹底的に歳出を見直すことが必要な状況が続いている。

財務省は6月25日、2007年3月末における国の債務(借金)残高を発表しました。国債、借入金、政府短期証券を合わせた借金は834兆3786億円に達します。前年度と比べ、約7兆円増えており、借金残高は過去最高を更新しています。また、地方自治体の債務残高を含めると、1000兆円を超えます。

決して良い形でなく、Distortionを起こしかねないので、早く財政改革を進めて欲しいものですね。2007年は、公的債務も大幅には増加しない、近年にない税収(増税もあったが)なので、悪い影響も極小化できそうです。減少傾向が持続するかを見守りたい。

安部内閣になって、ようやく本格的に財政再建が進みだし、国債残高の減少、財投債発行の削減、外国からの評価も上がり外国勢による株の購入などが顕著である。こと財政については、これまでよりははるかに良い結果がでだしたと思う。プライマリーバランスの回復を早期に期待したい。

参考資料:年金積立金160兆円の運用状況:高い国内債権(国債や財投債)の割合

関連1:為替、円安そしてデフレ

関連2:厚生年金、国民年金の積立金運用

関連3:金融政策運営の課題 福井総裁